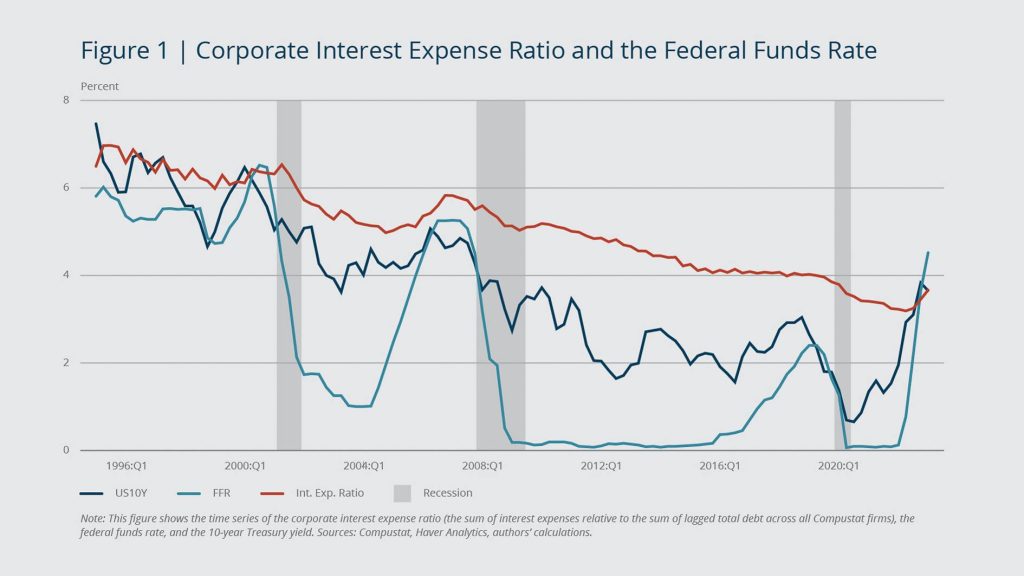

Cinco trimestres. Ese es el tiempo que probablemente tardarán las subidas de tipos de interés de la Reserva Federal estadounidense en repercutir plenamente en los gastos por intereses de las empresas, según un nuevo estudio del Banco de la Reserva Federal de Boston (ver aquí el estudio en inglés). Esta es la razón por la que, tras año y medio de aplicar medidas antiinflacionistas, solo ahora las empresas empiezan a sufrir un aumento en el coste financiero de su deuda.

Este efecto tan diferido de las políticas monetarias restrictivas es más que probable que también se dé en el ámbito europeo. Desde marzo 2022, tanto la Reserva Federal americana (la Fed) como el Banco Central Europeo (BCE) empezaron a subir los tipos de referencia en un esfuerzo por frenar la inflación. Desde entonces, la Fed ha subido su tipo desde casi cero hasta el 5,25%, y el BCE ha aumentado su tipo principal de referencia hasta el 4.5% tras la reciente subida del 0.25% el pasado 14 de setiembre.

Cuando los bancos centrales suben sus tipos de interés, las empresas deben pagar tipos más altos por cualquier deuda a interés variable que tengan, y por cualquier deuda que refinancien. Ello lleva a tener que compensar este aumento de coste en reducción de gastos y, en casos graves, en contención de salarios o despidos de parte de sus trabajadores. El encarecimiento de la deuda puede provocar también dificultades de tesorería y el impago de los préstamos.

Los investigadores del estudio citado declaran que «con respecto al ciclo actual, este hallazgo sugiere que la mayor parte de las subidas de los tipos de interés aún no se han trasladado plenamente a los gastos por intereses de las empresas». Añaden que «es posible que la subida inicial de tipos de 0,25 puntos porcentuales en marzo de 2022 haya repercutido plenamente en el ratio de gastos por intereses de las empresas, pero éstas aún no han notado todo el impacto de las subidas posteriores de 5 puntos porcentuales.» Esto contrasta con otras partes de la economía, como el mercado inmobiliario y el sistema bancario, donde los elevados tipos de interés ya han tenido un impacto.

Para las empresas es momento de prepararse para esta subida de tipos que, de forma diferida, va a tener un impacto en sus cuentas de explotación y en su tesorería en los próximos meses. Como siempre, Altria Corpo estará para ayudar a estas empresas en buscar la mejor solución financiera para estas situaciones.